HOLZMARKTPROGNOSE MAI/JUNI 2022

Da die Marktsituation uns täglich aufregt und herausfordert, möchten wir Sie über die aktuelle Situation auf dem Markt informieren und Sie bei der Entscheidung über den Verpackungskauf unterstützen.

1. Allgemeine Marktsituation

In unserem letzten Marktüberblick vom März 2022 haben wir Sie bereits über die Bedeutung von Rohstoffen informiert, die aus Russland, Belarus und der Ukraine in die EU exportiert werden. Wie bereits erwähnt, bezogen einige Länder bis zu 25% ihres Paletten- und Verpackungsholzes aus diesen drei Ländern. Alternative Holzquellen wie Skandinavien, Deutschland und die baltischen Staaten sind nur in der Lage, einen kleinen Teil des Defizits zu decken. An dieser Situation hat sich also nichts geändert. Das von den europäischen Nutzern stark vermisste Schnittholz kam aus Russland, Belarus und der Ukraine. Für einige Spezifikationen wurde die Situation sogar noch schlimmer.

Dies ist am Beispiel der EPAL-Paletten zu sehen. EPAL-Paletten werden aus genau spezifiziertem Material hergestellt. Die Qualitätskriterien in Bezug auf die Abmessungen und die Holzqualität sind sehr streng. Da die Preise für EPAL-Paletten in den letzten 5 Jahren sehr niedrig waren, haben viele Hersteller ihre Einkäufe nach Osteuropa verlagert, insbesondere nach Belarus und in die Ukraine. Sägewerke aus diesen Ländern konnten das Gleichgewicht zwischen der benötigten Qualität und dem Preis sicherstellen. Für diese Palettenhersteller hat sich diese Einkaufsstrategie nicht gelohnt, da die europäischen Sägewerke die Angebotslücken nicht schließen können und die Preise daher Monat für Monat in die Höhe schnellen.

Marktexperten erwarten keine schnelle Erholung der Lieferkette. Es ist zu berücksichtigen, dass der Import aus Belarus ab dem 4. Juni 2022 und aus Russland ab dem 10. Juli vollständig verboten sind. Vor diesen Terminen können ältere Verträge erfüllt werden. Obwohl die Mengen an Schnittholz aus Russland und Belarus im Vergleich zu den Vorjahren rapide zurückgegangen sind, liegen immer noch einige Mengen aus diesen Ländern vor. Ab Juni werden diese Mengen sukzessive von den europäischen Märkten abgezogen.

Die weitere Entwicklung der Situation auf dem Holzmarkt wird sehr stark von der allgemeinen wirtschaftlichen Lage weltweit abhängen. Vor allem ist die Bauindustrie eine der wichtigsten Branchen für den Holzmarkt. Wenn also die Bauindustrie gut läuft, wird viel Schnittholz von dieser Branche abgenommen.

So wirkt sich beispielsweise die Verlangsamung der US-Bauindustrie auf die Holzpreise auf den nordamerikanischen Märkten aus. Höhere Zinssätze in den USA machen derzeit den Kauf neuer Häuser für private Käufer unerschwinglich. Die Verkäufe neuer Häuser in den USA sind im dritten Monat in Folge deutlich gefallen und liegen derzeit auch unter den Markterwartungen.

Inzwischen gibt es auf dem Markt einige Anzeichen dafür, dass eine ähnliche Situation auch in Europa auftreten könnte. Die Zinssätze steigen bereits in der EU. Wenn die EZB im Sommer 2022 eine Erhöhung der europäischen Zinssätze beschließt, könnte diese Tendenz durch diese Entscheidung beschleunigt werden.

Eine Verlangsamung in der Baubranche würde jedoch zu einem besseren Gleichgewicht zwischen Angebot und Nachfrage auf dem Holzmarkt führen. Marktexperten erwarten zwar, dass sich die Preise in den kommenden Monaten auf immer noch hohem Niveau stabilisieren könnten, also ein ähnliches Szenario wie in den USA.

2. Logistikprobleme als eine der größten Herausforderungen für den Markt

Neben den Herausforderungen in Bezug auf die Versorgung mit Rohstoffen und die Rohstoffpreise sind Logistikfragen zu einem ernsten Problem für grundsätzlich alle Branchen und Rohstoffe geworden. Der Upply x Ti x IRU-Index für europäische Straßenfrachtraten erreichte im ersten Quartal 2022 ein Allzeithoch, da steigender Kostendruck, Angebots- und Kapazitätsstörungen, regulatorische Änderungen und der Krieg in der Ukraine einen starken Mix an Preistreibern bildeten. Der Leitindex stieg um 4,3 Punkte gegenüber dem Vorquartal und um 7,5 Punkte gegenüber dem ersten Quartal 2021.

Der Krieg in der Ukraine verstärkt auch den allgemeinen Mangel an Fahrern in der EU. Die Verfügbarkeit von Arbeitskräften, vor allem von Lkw-Fahrern, ist seit langem ein Problem auf dem europäischen Straßengüterverkehrsmarkt. Ende 2021 vor dem Russland-Ukraine-Konflikt waren nach IRU-Schätzungen über 380.000 bis 425.000 Lkw-Fahrerstellen in Europa unbesetzt, wie aus der nachstehenden Karte hervorgeht, davon 80.000 in Polen und 10.000 in Litauen.

Polen und Litauen sind die Länder in der EU, in denen die meisten Fahrer aus Nicht-EU-Ländern beschäftigt sind: Von den insgesamt 228.000 Fahrerbescheinigungen im Straßengüterverkehr, die Ende 2020 im Umlauf waren, wurden 103.000 (45%) in Polen und 67.000 (29%) in Litauen ausgestellt

Aufgrund des Krieges in der Ukraine und der Verhängung des Ausnahmezustands mussten ukrainische Fahrer in die Ukraine zurückkehren. Andererseits wurden Aufenthaltsgenehmigungen oder Arbeitsvisa für russische und weißrussische Fahrer nicht verlängert, da einige Arbeitgeber in Europa Arbeitsverträge mit russischen und weißrussischen Fahrern gekündigt haben.

Das bedeutet, dass zusätzlich zu den Ende 2021 fehlenden Fahrern mehr als 166.000 Lkw-Fahrer aus der Ukraine, Belarus und Russland, die in Europa arbeiteten, ihren Arbeitsplatz aufgrund des Konflikts verlassen mussten, was das Problem des Fahrermangels in Europa noch verschärft.

Diese Entwicklung hat schwerwiegende Auswirkungen auf die Preise für alle Waren, vor allem aber für Paletten, da dieses Produkt sehr frachtkostenempfindlich ist. Weitere Kostensteigerung bei den Frachtkosten wird erwartet.

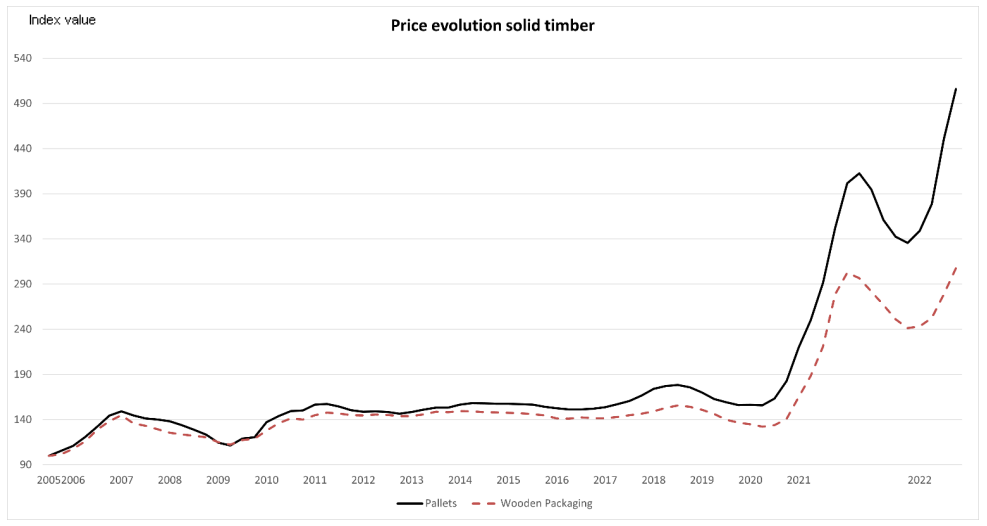

3. Indizes für Rohmaterial und Holzverpackung

Wie erwartet, sind die aktuellen Tendenzen der Marktlage bei den jüngsten verfügbaren Daten deutlich sichtbar. Die letzten verfügbaren Daten zeigen also eine steigende Tendenz.

a) Deutscher HPE-Preisindex

Der aktuelle HPE-Index vom 25.04.2022 zeigt erneut einen zweistelligen Anstieg innerhalb eines Monats. Die jüngste Preiserhöhung treibt den Holzpreis wieder einmal auf ein Allzeithoch. Im Vergleich zum letzten Jahr hat sich der Preis um mehr als 102% verändert.

Preise für Holzwerkstoffplatten wie Grobspanplatten und Sperrholz zeigen inzwischen eine ähnliche Tendenz wie Massivholz. Die Preise für Sperrholz wuchsen weiter um 2,9%, während die Preise für Grobspanplatten sogar um 4,8% stiegen. Außerdem werden die beschlossenen Sanktionen gegen Russland besondere Auswirkungen auf die Preise für Birkensperrholz in ganz Europa haben. Russland ist einer der größten Hersteller von Birkensperrholz weltweit. Daher muss die unzureichende Lieferung von Sperrholz aus Russland durch andere Hersteller ausgeglichen werden. Die wird zu extrem hohen Preisen insbesondere für Birkensperrholz führen.

b) Holzpaletten

Die EPAL-Preise steigen aus den oben genannten Gründen weiter. Preise für EPAL-Paletten haben in den letzten Monaten neue Rekordwerte erreicht. Insbesondere für dieses Produkt werden weitere Preissteigerungen erwartet. Der anhaltende Mangel an gebrauchten EPAL-Paletten hat die Benutzer gezwungen, die Versorgungslücken mit neuen Paletten zu schließen. Dies führte zu einem weiteren Mangel an EPAL-Paletten auf dem Markt.

Schlussfolgerungen

Wie oben beschrieben, ist die Situation auf dem Holzmarkt äußerst schwierig und außergewöhnlich. Die weitere Preisentwicklung wird von der allgemeinen Wirtschaftslage und Nachfrage auf dem Markt abhängen. Sollte die Nachfrage nach Schnittholz zurückgehen, könnte dies die Lieferengpässe aus Russland, Belarus und der Ukraine ausgleichen.

Um Sie in dieser außergewöhnlichen Situation zu unterstützen, haben wir beschlossen, die aktuellen Preise für diese Rohstoffe, soweit möglich, beizubehalten und diese Kosten nicht an Sie weiterzuleiten. Zum jetzigen Zeitpunkt müssen wir die Preise für EPAL und verwandte Produkte aufgrund des oben beschriebenen Mangels und des extremen Preisniveaus für Rohstoffe sicherlich anpassen.

Andererseits müssen wir Sie um Verständnis für die Preisanpassung aufgrund der gestiegenen Frachtkosten bitten. Die Frachtkosten für einige Ziele – insbesondere in Mittel- und Südeuropa – steigen aufgrund des Lkw-Mangels um mehr als 50%. Das sind Kosten, die wir nicht zusätzlich zu den gestiegenen Rohstoffkosten übernehmen können. Wir können Ihnen versichern, dass die Anpassungen auf dem absolut notwendigen Niveau vorgenommen werden.

Wir beobachten den Markt sehr genau und führen wöchentlich ein Benchmarking der Situation durch. Wir werden Sie über die weitere Marktentwicklung auf dem Laufenden halten.